事例

配偶者の税額軽減を活用した相続税・贈与税申告の事例

配偶者の税額軽減を上手に活用し、相続税の負担を抑えながら、将来の二次相続まで見据えて申告を行った当事務所の支援事例をご紹介します。

目次

案件概要

- ご相談者様:60代・女性(専業主婦)

- 相続の発生:ご主人様がご逝去

- 相続人:配偶者とお子様3名

- 主な相続財産:自宅不動産、預貯金、上場株式 等

ご相談内容(主なご希望)

- 配偶者の税額軽減をできるだけ有利に使い、相続税負担を軽くしたい

- 今後も自宅に住み続けたい

- 子どもたちへの承継バランスも意識した分け方にしたい

当事務所を選ばれた理由

- ご家族の将来を見据えた遺産配分や二次相続の視点を含めて提案できる相続専門の事務所であること

- 自宅から近く、何度か面談で相談できる距離感であったこと

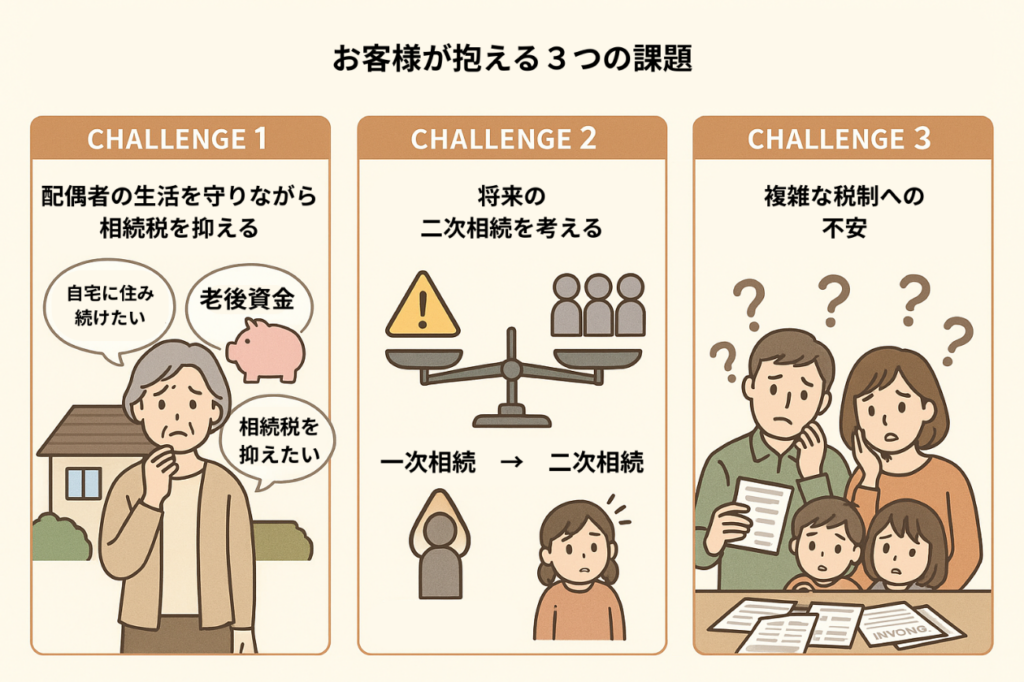

課題

配偶者の生活を守りつつ相続税をできるだけ抑えたい

ご主人様の財産の多くは、自宅不動産と金融資産でした。

ご相談者様としては、

- 住み慣れた自宅にはそのまま住み続けたい

- 老後資金として、一定額の預貯金を手元に残したい

- そのうえで、相続税の負担を可能な限り小さくしたい

という思いがありました。

将来の二次相続まで見据えた財産配分にしたい

配偶者の税額軽減を使えば、今回の相続税を大きく抑えることができます。

一方で、

- 今回の相続で配偶者に財産を集中させすぎると、将来、配偶者が亡くなった際の「二次相続」の税負担が重くなりやすい

- 子どもたちへの承継バランスも考慮した遺産分割にしたい

という点が、大きな検討課題となりました。

複雑な税制を自分だけで判断するのが不安

配偶者の税額軽減は、

- 遺産分割の方法

- 配偶者が取得する財産の内容と金額

- 相続税申告書の記載内容・提出状況

によって、適用の可否や税額が変わってしまいます。

「自分たちだけで判断して手続きし、後から『別の分け方の方が有利だった』と分かるのは避けたい」とのご不安から、専門家によるサポートをご希望されました。

ご提案した解決策

STEP1 相続財産の全体像の整理と相続税シミュレーション

はじめに、相続財産の内容と評価額を一つひとつ確認し、全体像を整理しました。

- 不動産の評価(路線価、固定資産税評価等)

- 預貯金・上場株式・その他の有価証券

- 借入金や葬儀費用など、相続税上控除できる項目

これらを踏まえたうえで、

- 遺産分割パターンごとの相続税額

- 配偶者が取得する財産の種類・金額

- 二次相続まで考慮したトータルの税負担イメージ

を複数パターンでシミュレーションし、比較検討できる資料を作成しました。

STEP2 配偶者の税額軽減を最大限活用した遺産分割案のご提案

シミュレーション結果をもとに、次のような遺産分割案をご提案しました。

- 自宅不動産は配偶者が取得

- 預貯金・有価証券については

- 生活費の確保を目的に、一定割合を配偶者が取得

- 残りをお子様3名で按分して取得

この分け方により、

- 配偶者の税額軽減を適切に活用し、今回の相続税額を大きく圧縮

- 配偶者の老後生活資金も無理なく確保

- 子どもたちにも一定の財産が承継されることで、二次相続の税負担を分散

といった、バランスのとれた相続となるよう設計しました。

STEP3 将来の贈与税も踏まえた資産承継プランニング

今回の相続税申告にとどまらず、今後を見据えた資産承継の方向性についてもアドバイスしました。

- 年間110万円の「暦年贈与」の活用方法

- 将来まとまった贈与を行う場合の、贈与税・相続税への影響

- 必要に応じた生命保険・遺言書などの活用イメージ

「今すぐすべてを決める」のではなく、

- まずは今回の相続税申告と配偶者の生活の安定を最優先

- その後、状況が落ち着いてから贈与や遺言などの追加対策を検討

といった、段階を踏んだ対策スケジュールをご提案しました。

STEP4 相続税・贈与税申告手続きのトータルサポート

当事務所では、次のような形で手続きを一貫サポートしました。

- 必要書類の整理・収集方法のご案内

- 相続税申告書の作成・提出代行

- 今後想定される贈与に関する税務相談

特に、

- 税務署からの問い合わせ(いわゆる税務調査)のリスクも意識した、説明可能性の高い申告書の作成

- ご家族にもわかりやすい「財産一覧表」や「相続税計算の流れ」を図や表でまとめた説明資料

をご用意し、ご家族全員が内容を理解し、納得していただけるよう心がけました。

結果

- 配偶者の税額軽減を適切に活用したことで、相続税負担を大幅に軽減

- 自宅を含む主要な財産を配偶者が取得し、今後の生活基盤をしっかり確保

- お子様にも一定の財産を承継させることで、将来の二次相続における税負担が分散

- 相続税申告から今後の贈与・資産承継方針まで一貫したサポートを行った結果、

「家族全員が納得した形で相続手続きを終えることができた」

とのお声をいただきました。

まとめ・ご相談のご案内

配偶者の税額軽減は、相続税を抑えるうえで非常に強力な制度です。

しかし実際には、

- どの財産を誰がどの程度取得するか

- 今後の生活資金や二次相続までを見据えたバランス

- 贈与や生命保険、遺言書など他の対策との組み合わせ

によって、「最適な答え」はご家庭ごとに大きく異なります。

本事例でも、

- 相続税の最小化

- 配偶者の生活の安心

- 子どもたちへのスムーズな資産承継

という3つのポイントを両立させることが重要でした。

当事務所では、相続税・贈与税の申告だけでなく、その後の資産承継プランニングまで含めてトータルでサポートしています。

「配偶者の税額軽減をどう使えばよいか迷っている」

「目先の相続税だけでなく、二次相続まで含めたアドバイスがほしい」

とお考えの方は、どうぞお気軽にご相談ください。

(東京税理士会玉川支部所属(登録番号:139151号)

FAQ

よくあるご質問

- 電話・メールでの税務相談は可能ですか?

- 当事務所の方針としまして、ご相談の際には、直接お会いしてお話させていただいております。ただし、場合によっては、お電話にて相談を承る場合もあります。詳しくは、一度お電話またはお問い合わせフォームからお問い合わせください。

- 相談に行く際、事前に準備しておくべきことはありますか

- 初回面談はお客様のご相談事項をお伺いすることが中心です。ご相談事項に関連する資料をご準備ください。

- 費用はいくらかかりますか?

- お支払いいただく費用はご依頼事項により異なります。ご依頼いただく前にお見積書を作成させていただきますのでご依頼ください。

- 駐車場はありますか?

- 当事務所は専用駐車場を用意しておりません。近隣の駐車場をご利用いただくか公共交通機関でのご来訪をお願いいたします。

- 予約なしで相談できますか?

- 当事務所は完全予約制とさせていただいております。ご相談をご希望の際は、事前に電話またはメールでのお問合せをお願い致します。

information

事務所情報

- 社名

- 株式会社Family CFO

- 住所

- 〒100-0005

東京都千代田区丸の内1-1-3

日本生命丸の内ガーデンタワー3F

- tel

- 03-6824-5731

- 最寄り駅

- JR東京駅丸の内北口から徒歩7分 東京メトロ大手町駅 D6出口直結

- 社名

- 株式会社Family Asset

- 住所

- 〒154-0005

東京都世田谷区三宿1-14-8

- tel

- 03-4500-7524

- 営業時間

-

平日 9:00〜18:00 / 土曜 9:00〜12:00

当社は完全予約制となっております。

- 免許番号

- 宅地建物取引業 東京都知事(1)第113120

- 社名

- 齋藤久誠公認会計士・税理士事務所

- 住所

- 〒158-0094

東京都世田谷区玉川3-11-1柳小路東角3階310

- tel

- 050-3639-1594

- 最寄り駅

- 東急田園都市線・大井町線『二子玉川』駅 徒歩3分